Plan de l’article

{{text}}

Qu'est-ce qu'un fonds de fonds ? Avantages et inconvénients

Les fonds de fonds sont populaires, notamment dans certaines classes d'actifs, comme le private equity. Pour l'investisseur patrimonial, qui cherche à diversifier son portefeuille cela peut être un outil puissant. Mais qui a ses inconvénients. Donc il est pertinent d'en comprendre le fonctionnement.

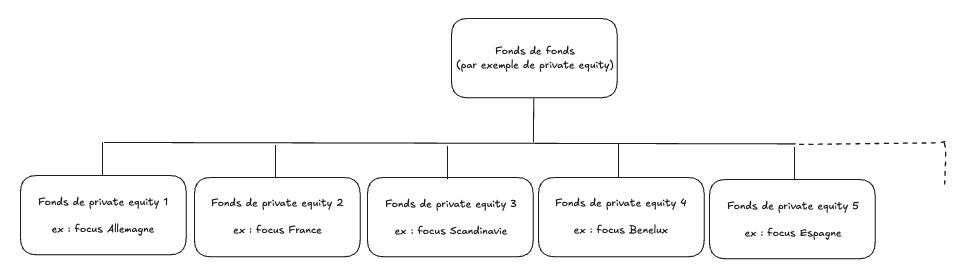

Un fonds de fonds est un véhicule d’investissement collectif qui investit non pas directement dans des titres (actions, obligations, etc.), mais dans une sélection de plusieurs autres fonds d’investissement.

Autrement dit, c’est un fonds qui investit dans d’autres fonds. Typiquement selon une thématique donnée.

Cette structure permet ainsi aux investisseurs d’accéder, via un seul produit, à une large diversification sur différentes classes d’actifs, stratégies ou zones géographiques, tout en bénéficiant de l’expertise de gestionnaires professionnels.

Exemple d’un fonds de fonds

Dans le domaine du private equity, un fonds de fonds de private equity investit dans plusieurs fonds spécialisés dans l’investissement en sociétés non cotées, plutôt que d’investir directement dans ces entreprises. Par exemple, un fonds de fonds comme Bluester V regroupe une sélection des meilleurs fonds de private equity européens, permettant à un investisseur d’être exposé à des centaines d’entreprises (et plusieurs équipes de gestionnaires spécialistes, chacune se focalisant sur un ou quelques pays européens) via une seule souscription.

Cette approche mutualise les risques et permet d’accéder à des fonds normalement réservés aux institutionnels ou nécessitant des tickets d’entrée très élevés (souvent plusieurs millions d’euros), alors qu’un fonds de fonds peut être accessible dès 100 000 €.

Avantages d’un fonds de fonds

- Diversification accrue : L’investissement dans un fonds de fonds est par construction réparti sur de nombreux fonds et, par ricochet, sur un grand nombre d’entreprises, d’actions, d’immeubles ou d’obligations (selon le type de fonds de fonds), ce qui réduit le risque spécifique lié à une société ou à un secteur.

- Accès simplifié : Il ouvre l’accès à des fonds prestigieux ou réservés aux investisseurs institutionnels, avec un ticket d’entrée plus faible.

- Gestion professionnelle : Les gérants du fonds de fonds sélectionnent rigoureusement les fonds sous-jacents, ce qui permet de bénéficier de leur expertise et d’une allocation optimisée. Autrement dit, vous faites confiance à des experts pour sélectionner les meilleurs fonds et les meilleurs gestionnaires au sein d’une classe d’actifs donnée.

- Gain de temps : L’investisseur n’a pas à choisir lui-même les fonds ou les sociétés, et gagne ainsi un temps précieux.

Inconvénients d’un fonds de fonds

- Double couche de frais : L’un des principaux inconvénients est la superposition des frais. En effet, l’investisseur paie à la fois les frais de gestion du fonds de fonds et ceux des fonds sous-jacents, ce qui peut réduire la performance nette, après déduction des frais.

- Performance potentiellement atténuée : La diversification, si elle est excessive, peut limiter la performance lors des phases de marché haussier.

- Délégation : En investissant dans un fonds de fonds, l’investisseur fait le choix de sous traiter, aux gestionnaires du fonds de fonds, le choix des fonds sous-jacents. C’est un gain de temps considérable pour l’investisseur, qui délègue ainsi la constitution d’un panier de fonds, mais cela peut être frustrant pour ceux qui souhaitent un contrôle accru sur leur portefeuille.

Exemple concret

Un investisseur souhaitant s’exposer au private equity européen pourrait choisir un fonds de fonds comme Bluester V. Avec un seul investissement, il accède à une dizaine de fonds de private equity, sélectionnés pour leur expertise dans un ou deux pays européens, eux-mêmes investis dans quelques dizaines d’entreprises non cotées.

Acheter des parts de ce fonds de fonds revient donc à s’exposer à une centaine d’investissements en petites et moyennes entreprises non-côtées à travers l’Europe , et de bénéficier d’une diversification pan-européenne optimale qu’aucun des fonds sous-jacents n’aurait pu offrir.

Et cela pour un investissement minimal de 100 000 euros alors qu’un investissement direct dans chacun des fonds de private equity sous-jacents aurait exigé un capital initial de plusieurs millions d’euros. Car il aurait fallu respecter les minima imposé par chaque fonds individuel.

Cependant, l’investisseur devra accepter une durée de blocage de plusieurs années et supporter une double couche de frais, car il sera facturé des frais de gestion par chaque fonds individuel ainsi que des commissions de gestion par le fonds de fonds.

En résumé, le fonds de fonds est un outil puissant pour diversifier et professionnaliser son exposition à des actifs complexes comme le private equity, mais il convient d’être attentif à la structure de frais et à l’horizon de placement requis.

.jpg)

%20(1).jpg)

%20(2)%20(1).jpg)

.jpg)

.jpg)