Private Equity

Le Private Equity, un actif surperformant

- Allocation géographique et sectorielle en Private Equity très diversifiée

- Accès privilégié à des Fonds de fonds et co-investissements directs, pour s'exposer à des entreprises non-cotées performantes

- Investissement à partir de 100 000€

Investir dans des entreprises non-cotées en forte croissance

Le private equity permet d'investir dans des entreprises privées performantes. Nous proposons de la faire à travers deux stratégies en fonds de fonds différentes et complémentaires :

- Bluester V, investi dans une dizaine de fonds de private equity, spécialisés par pays, pour une exposition diversifié à une centaine PME européennes non-cotées ;

- Opale Capital Strategies Secondaries II, investi dans 3 fonds de référence mondiale focalisés sur les positions secondaires de fonds de private equity, pour une exposition à des milliers d'entreprises (75% USA, 25% Europe).

Classe d'actifs différenciante

L'univers d'investissement - les entreprises non-cotées - est vaste. Bluester V investit ainsi (indirectement) dans un portefeuille de plus de 100 PME, basées dans plus de 10 pays, identifiées par une dizaine de gérants experts. Opale Secondaries se différencie grâce à une exposition à plus de 8000 entreprises sous-jacentes.

Rendement appréciable

Sur 15 ans, le Private Equity a généré un rendement moyen de 11,8% par an (vs. 5,1% pour le CAC40). Les gérants des fonds visent une performance de 1,6x à 2,2x cash on cash, net de frais, soit un TRI cible de 14% à 16%. Il s'agit d'un objectif, l'investissement en private equity comporte un risque de perte en capital.

Fiscalité potentiellement attractive

Un investisseur personne physique peut bénéficier d'une exonération de l'impôt sur le revenu, si le fonds de private equity est investi en Europe (Bluester) et à condition de conserver les parts et de bloquer les distributions pendant 5 ans à compter de la souscription. Seuls les prélèvements sociaux sont alors dus.

Investissement responsable ?

Le fonds de fonds Bluester V est un fonds article 8, sous la réglementation SFDR. Les principes du Pacte Mondial des Nations Unies sont respectés.

Le fonds Opale Capital Strategies Secondaries est un fonds article 6, sous la réglementation SFRD.

Diversification maximale

Elle est géographique et sectorielle. Bluester V est pan-européenne, Opale Secondaries propose une exposition 75% américaine et 25% européenne. Les entreprises en portefeuille opèrent dans de nombreux secteurs différents, des biens industriels aux services IT, en passant par la santé.

Durée d'investissement longue

La durée de vie des fonds de fonds est de 10 ans (auxquels peuvent se rajouter 4 ans maximum). Les premières années sont consacrées à l'investissement, les suivantes à la monétisation, quand cela est opportun.

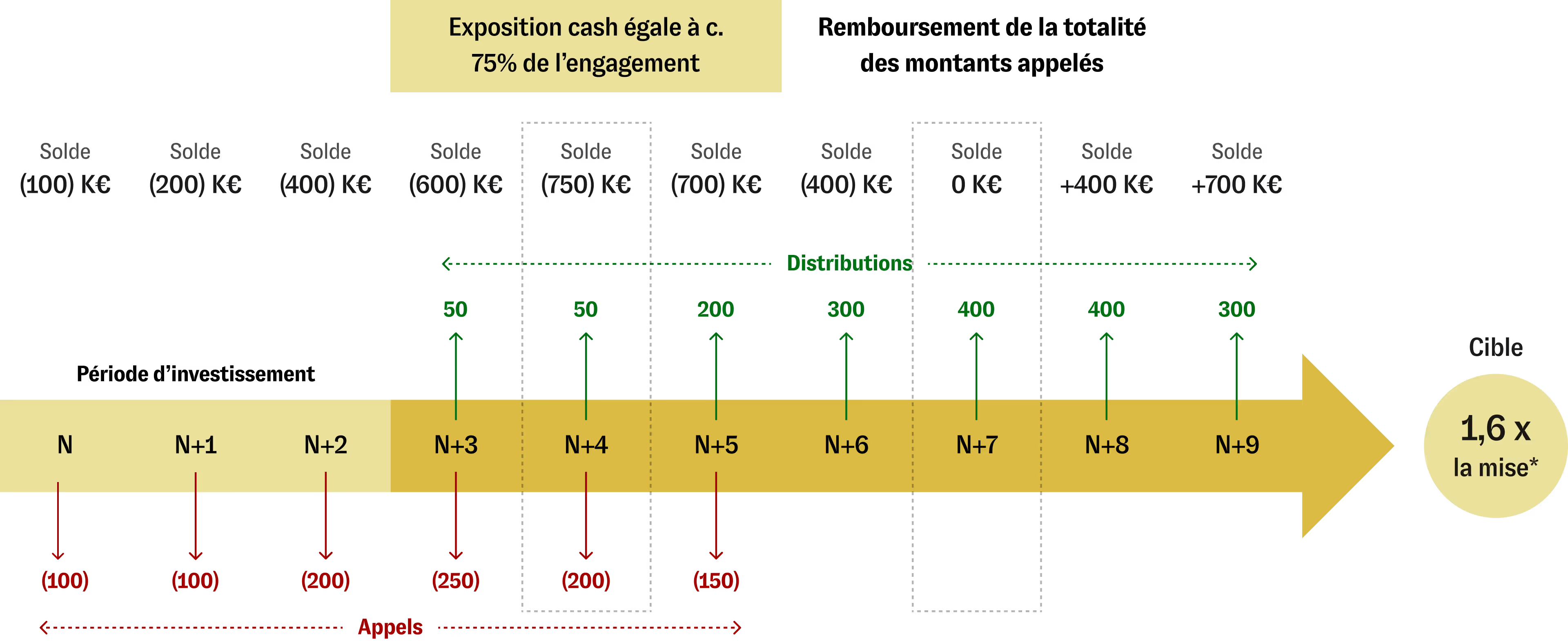

Le fonctionnement des flux de trésorerie

Hypothèse cible pour un investisseur sur une base de 1 000 000 €*

*Illustratif et sur la base de l’expérience passée. Les performances passées ne préjugeant pas du futur, il ne peut y avoir d’assurance sur les montants de distributions et les rendements peuvent varier fortement selon les fonds sélectionnés.

Offres exclusives en Private Equity

Les performances passées ne préjugent pas des performances futures et ne sont pas constantes dans le temps.

Bluester Europe V

Nom du fonds de fonds en Private Equity

Bluester Europe V, Société de Libre Partenariat (SLP)

Taille du fonds (objectif)

Entre 50 M€ et 70 M€ (dont c. 4,5 M€ ont été investi par les gestionnaires eux-mêmes)

Stratégie d'investissement

Investissements de 2 M€ à 5 M€ dans des fonds de private equity locaux performants, généralistes de taille généralement comprise entre 100 M€ et 600 M€, afin d'assurer une large couverture européenne - de l'Allemagne au Royaume-Uni, de la Norvège au Portugal

Portefeuille cible du fonds de fonds

Investissements dans des fonds de Private Equity (66%) et co-investissements directs dans des PME (33%)

Portefeuille cible composé de :

- 8 à 12 fonds, investissant chacun dans 8 à 10 PME

- 4 à 8 co-investissements

- pour une exposition à 100 à 120 sociétés small et mid-caps

Cibles

Focus sur les PME en croissance aux valorisations comprises entre 15 et 200 M€, via des opérations de capital transmission et de capital développement

Performance cible

Net investisseurs (après frais et commissions) = multiple de 1,6 x et

Taux de Rendement Interne (TRI) > 10%

Ce rendement est une estimation. Il n'est pas garanti.

Fiscalité

Fonds fiscal. Pour l'investisseur personne physique, exonération de la taxation de la plus-value réalisée hors prélèvements sociaux, à condition de conserver les parts pendant 5 ans à compter de la souscription et du blocage des distributions pendant cette période.

La fiscalité dépend de la situation individuelle de chaque investisseur. Il s'agit donc de bien valider la vôtre.

Risques principaux

Parmi les risques principaux associés à cet investissement, nous pouvons citer :

- Risque de perte en capital

- Investissement illiquide

- Incertitude sur les distributions

Durée de vie

10 ans (avec possible extension de 3 années supplémentaires)

Investissement minimal

100 000 €

Période d'investissement

3 ans

Commission de gestion

Ans 1 à 3 : 1,00% de l'engagement

Ans 4 et 5 : 0,8%

Ensuite : 0,8% de l'actif net

Commission complémentaire secondaire et co-invest : 0,75% du coût d'acquisition

Revenu prioritaire pour les investisseurs

7%

Carried interest

7,5% pour l'activité Fonds primaire

15% pour les opérations de secondaire / co-investissements

ESG (Environnement, Social, Gouvernance)

Article 8, selon la réglementation SFDR

Opale Capital Strategies Secondaries II

Nom du fonds de fonds en Private Equity

Opale Capital Strategies Secondaries II, Opale Capital est une filiale de Tikehau

Taille du fonds (objectif)

100 M€ (Tikehau Capital investira au minimum 1M€ et s'alignera pour rester dans le top 5 des investisseurs)

Stratégie d'investissement

Le fonds effectue des investissements dans des fonds de Private Equity Secondaires.

Portefeuille cible du fonds de fonds

Investissements dans 3 fonds de référence mondiale :

- Lexington Partners, 35 ans d'expérience

- Goldman Sachs, 27 ans d'expérience

- Morgan Stanley, 19 ans d'expérience

Portefeuille cible composé de :

- 75% Amérique du Nord, 25% Europe

- 60% mid cap, 40% large cap

- pour une exposition à 8000 sociétés environ

Cibles

Les trois gérants ont accès à des vastes réseaux d'acteurs en private equity, et peuvent donc sourcer un flux important d'opportunités d'investissement sur le marché secondaire.

Performance cible

Net investisseurs (après frais et commissions) = multiple de 2,0 à 2,2x et

Taux de Rendement Interne (TRI) de 14% à 16%

Ce rendement est une estimation. Il n'est pas garanti.

Fiscalité

Comme le portefeuille d'investissement est en majorité investit aux US, cela ne permet pas d'honorer les critères que doivent respecter les fonds fiscaux.

Un investisseur personne physique est donc soumis à la flat tax, et un investisseur personne morale à l'IS.

La fiscalité dépend de la situation individuelle de chaque investisseur. Il s'agit donc de bien valider la vôtre.

Risques principaux

Parmi les risques principaux associés à cet investissement, nous pouvons citer :

- Risque de perte en capital

- Investissement illiquide

- Incertitude sur les distributions

Durée de vie

10 ans (avec possible extension de 4 années supplémentaires)

Investissement minimal

100 000 €

Période d'investissement

5 ans

Commission de gestion

Opale : 1,5% / an

Les fonds sous-jacents : 0,85% à 1,25% /an auxquels s'ajoutent le carried interest

Revenu prioritaire pour les investisseurs

8%

Carried interest

0% pour Opale Capital et

12,5% à partir de 8% de revenu prioritaire pour les fonds sous-jacents

ESG (Environnement, Social, Gouvernance)

Non applicable. Fonds Article 6, selon la réglementation SFDR

Un accompagnement personnalisé, par nos conseillers patrimoniaux

L'investissement dans le Private Equity, en quelques vidéos explicatives

Pour en savoir plus

D'autres questions à propos du Private Equity ?

Le Private Equity représente l’investissement en direct dans des entreprises non-cotées (privées), avec pour objectif de revendre les participations prises dans celles-ci, généralement après une période d’investissement de plusieurs années et d’ainsi réaliser un retour sur investissement élevé.

C’est l’activité principale des fonds de private equity, qui cherchent à mettre en commun des fonds d’un groupe d’investisseurs (qu’on appelle les Limited Partners), afin de permettre à l’équipe de gestion du fonds (le General Partner) prendre des participations dans quelques dizaines d’entreprises en croissance.

Il s'agit d'une classe d’actifs illiquide, la durée de vie d’un fonds étant typiquement de 10 ans ou plus et risqué car le succès des entreprises sélectionnées n’est pas garantie. Les fonds en private equity visent typiquement un rendement, net de frais, élevé, généralement de 10% ou plus par an.

Cela reflète aussi le risque de perte en capital associé avec cette classe d'actifs.

Un fonds de fonds en Private Equity est un fonds qui se donne pour mission d’investir dans une sélection de fonds de private equity, afin de se constituer un portefeuille de participations dans une dizaine de fonds de ce type.

Son objectif est d’ainsi offrir les avantages suivants à ses investisseurs :

- investir d’un coup dans une dizaine de fonds de private equity que l'investisseur n’aurait probablement pas su identifier seul ;

- pour un investissement minimal de 100 000€, alors qu’un investissement en direct dans chaque fonds de private equity aurait sans doute nécessité un multiple de cette somme, certains fonds exigeant des investissements minimum d’un million d’euros ;

- et ainsi bénéficier d’une exposition indirecte à plus de 100 participations dans des entreprises non-cotées, au lieu de la dizaine d’investissements concentrés d’un seul fonds de private equity.

Dans la pratique, un fonds de fonds de private equity va notamment effectuer des investissements dans des fonds de private equity en cours de lancement (des fonds “primaires”) avec quelques investissements dans des fonds en fin de cycle (des fonds “secondaires”) et quelques co-investissements directs, aux côtés des fonds de private equity en portefeuille.

Un investissement dans un fonds de fonds de Private Equity est un placement à long terme. Typiquement le fonds de fonds va avoir une échéance initiale de 10 ans, décomposée comme suit :

- une période de 3 ans durant laquelle le fonds va effectuer ses investissements et se constituer son portefeuille de fonds de private equity ;

- une période de plusieurs années où les entreprises au sein des portefeuilles des fonds de private equity se développent ;

- une période de monétisation, durant laquelle les fonds de private equity vont progressivement vendre leurs participations afin de réaliser des gains. Celle-ci commence typiquement à partir de l’année 6.

Il est à noter que la plupart des fonds de fonds de private equity ont mis en place des clauses qui leur permet d’allonger la vie du fonds de quelques années, afin de mener à bien la liquidation du portefeuille. Ce qui conduit à une durée de vie maximale de 13 ans.

Un investisseur doit donc considérer son investissement en fonds de fonds de private equity comme un placement très long, avec des appels de capitaux durant les 3 premières années et des distributions (espérées) à partir de la 6ème année du fonds.

Quand vous investissez dans un fonds de fonds de private equity vous prenez un engagement d’investir une certaine somme, par exemple 100 000 euros. Une partie de cette somme sera immédiatement appelée, afin de permettre au fonds de fonds d’honorer ses engagements auprès des fonds de private equity dans lesquels il a investi.

Mais ensuite, durant les premières années de vie du fonds qu'on appelle aussi la phase d'investissement, le capital sera appelé en tranches. Ces appels à capitaux se font au fur et à mesure que le fonds de fonds identifie et s’engage sur des investissements dans des fonds de private equity.

Cette mécanique est avantageuse pour l’investisseur, dans la mesure où il n’avance ses fonds que lorsque ce capital est effectivement mis au travail, au sein des fonds de private equity.

Mais cela pose la question des mesures mises en place par les gestionnaires des fonds de fonds pour s’assurer que leurs investisseurs (les Limited Partners) honorent bien les appels à capitaux successifs, qui s’étalent sur les premières années de vie du fonds.

Sans surprise, ces mesures sont punitives car il s'agit d'un défaut de paiement. Prenons l’exemple du fonds de fonds Bluester V.

Dans le cas spécifique de ce fonds de fonds, un investisseur qui ne verse pas sa contribution à l’occasion d’un appel de capitaux se voit d’abord imposer des intérêts de retard sur la somme due, au taux (punitif) d’EUR3mois + 5 %. En outre, les distributions qui lui sont dues sont suspendues ;

Si cet investisseur ne régularise pas sa situation dans les 30 jours, une procédure de recouvrement / rachat forcé se met en place :

- soit l'investisseur défaillant trouve un acquéreur éligible pour ses parts dans un délai d'un mois. Il se met d'accord avec lui sur un prix, qui ne peut être inférieur à l'appel dû augmenté les intérêts de retard et lui vends ses parts ;

- soit la société de gestion trouve un acquéreur ou fait racheter les parts par le fonds; si c'est le fonds qui rachète, le prix de vente sera égal au plus bas entre 50% de la Souscription Libérée et de 50% de la Valeur Liquidative.

Le Private Equity est un placement risqué et illiquide. C’est pourquoi il s’adresse à des investisseurs éclairés, prêts à investir sur le très long terme et à potentiellement subir des pertes en capital.

L’investissement minimal sur ce support d’investissement est de 100 000 euros. Nous conseillons de ne consacrer qu’une partie de votre épargne à cette classe d’actifs. En conséquence, cette solution s’adresse à des investisseurs individuels qui disposent d’une épargne financière relativement conséquente.

Durant le processus d’onboarding et de souscription à nos supports d’investissement en private equity, vos connaissances en finance, votre horizon de placement et votre appétence au risque seront analysés afin de nous assurer de l’adéquation de ces alternatives avec votre profil de risque.

Bluester à a été créé en 2008 et est basé à Paris, par des spécialistes en private equity, anciennes associées de PAI, avec une stratégie claire de cibler les Small et Lower midcaps en Europe à travers :

- des investissements indirects dans les meilleurs fonds de private equity européens, et

- des co-investissements directs dans des PME européennes en forte croissance.

Le fonds Bluester V est le 5ème fonds lancé par le gestionnaire. Il sera géré par le comité d’investissement présidé par Sophie Lombard (ancienne associée de PAI) et l’équipe d’investissement dirigée par Anne-Sophie Kerfourn (17 ans dans le Private Equity, au sein d’Amundi, de CNP et de BNP Paribas) et Arnaud Burel (14 ans dans le Private Equity chez Cogepa et Committed Advisors).

Leur expérience combinée leur permet d’identifier les meilleurs fonds de private equity européens.

La fiscalité appliquée à un investissement en private equity peut être très avantageuse pour une personne physique, si le fonds de Private Equity est reconnu comme un "fonds fiscal" (ce qui est le cas du fonds de fonds Bluester V).

Dans ce cas-là et pour un investisseur personne physique, les gains réalisées sont exonérés de l'impôt sur le revenu quelque soit la nature des distributions, à condition que l'investisseur conserve ses parts et accepte de bloquer les distributions éventuelles pendant 5 ans à compter de sa souscription.

Seuls les prélèvements sociaux sont dus (CSG, CRGS, soit 17,2% en 2024).

Dans le cas contraire, comme par exemple pour le fonds Opale Capital Strategies Secondaries II, dont la majorité des investissements sont aux US, la flat tax s'applique aux gains réalisés par l'investisseur personne physique, les investisseurs personnes morales étant soumis à l'IS.

Il convient de vérifier vous-même quelle fiscalité s'applique à votre situation spécifique.

L'investissement en Private Equity doit être considéré comme un placement risqué, qui expose l'investisseur notamment aux risques suivants :

- Risque de perte en capital ;

- Investissement illiquide, c'est-à-dire qu'il est très difficile / impossible de vendre vos parts avant l'échéance du fonds de Private Equity ;

- Distributions incertaines ;

- Risque de concentration. Ce risque est minimisé par la stratégie de fonds de fonds, mais vous pouvez néanmoins avoir une exposition concentré sur un ou plusieurs secteurs, ou un ou plusieurs pays.

Ce type de placement est donc destiné aux investisseurs avertis.

Nos utilisateurs

parlent de nous

L'application

d'épargne, simple.

.jpg)

.jpg)

.jpg)

.jpg)